1 690€

Net de taxes

Niveau Fondamentaux

Durée 14 heures

Format FormaFlex®

Réf 1689

Prix sur demande

Ouverture d’INTER sur demande

à partir de 3 apprenants.

Niveau Fondamentaux

Durée 14 heures

Format FormaFlex®

Le FormaFlex® n'est pas disponible en INTRA.

Réf 1689

FormaFlex® – Finance pour non-financiers – Niveau 2

Cette formation Formaflex Finance pour Non-Financiers – Niveau 2 s’adresse aux managers et décideurs souhaitant aller au-delà des fondamentaux et raisonner avec les concepts clés de la finance d’entreprise. Elle permet de comprendre comment la finance éclaire les décisions stratégiques, en intégrant les dimensions de cash, risque, rendement et création de valeur. Le format Formaflex alterne classes virtuelles interactives et séquences digitales pour favoriser une appropriation progressive et opérationnelle des concepts.

L’évaluation des acquis repose sur :

• des quiz interactifs intégrés aux séquences digitales,

• des activités et études de cas réalisées en classes virtuelles,

• un quiz final de validation des compétences en fin de parcours.

L’évaluation des acquis repose sur :

• des quiz interactifs intégrés aux séquences digitales,

• des activités et études de cas réalisées en classes virtuelles,

• un quiz final de validation des compétences en fin de parcours.

Formateur

Patrick SEASSAU

Directeur de la Pédagogie de First-Finance

1 690€

Net de taxes

Niveau Fondamentaux

Durée 14 heures

Format FormaFlex®

Réf 1689

Prix sur demande

Ouverture d’INTER sur demande

à partir de 3 apprenants.

Niveau Fondamentaux

Durée 14 heures

Format FormaFlex®

Le FormaFlex® n'est pas disponible en INTRA.

Réf 1689

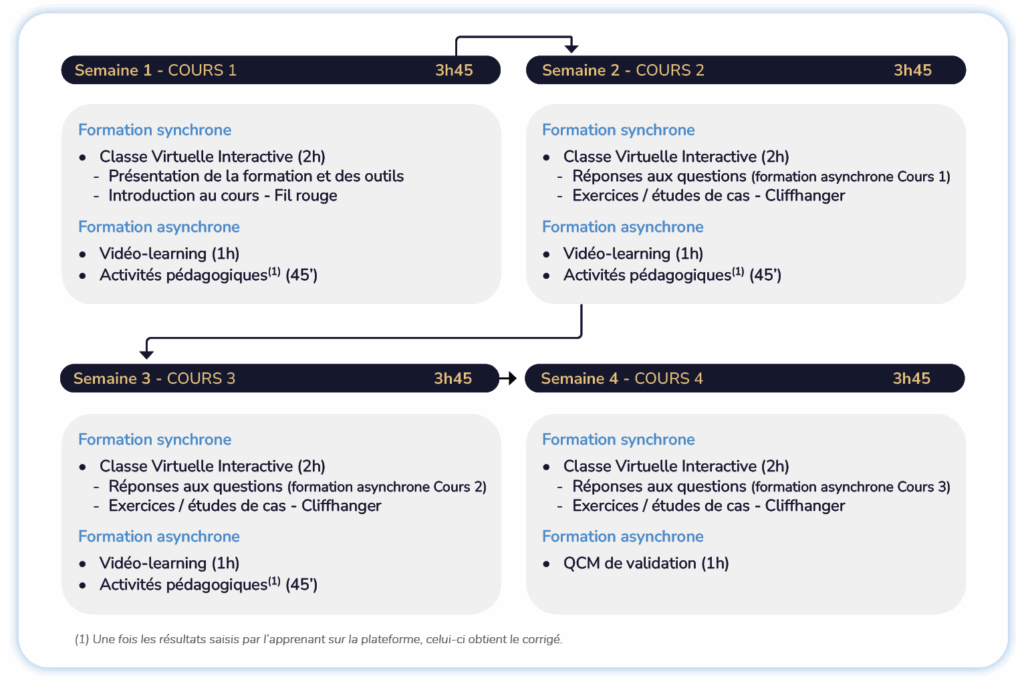

Déroulé type d’une formation FormaFlex® (14h)

4 cours multimodaux d’une ½ journée sur 4 semaines

1 cours multimodal = 1 Classe Virtuelle Interactive + une formation en digital learning

Objectifs

- **Analyser** une décision à l'aide des principaux indicateurs financiers (résultat, cash-flow, structure financière).

- **Interpréter** les états financiers afin d'identifier les leviers de performance, de liquidité et de risque.

- **Comparer** des projets ou décisions sur la base d'un raisonnement risque / rendement.

- **Évaluer** si une activité, un projet ou une décision crée ou détruit de la valeur pour l'entreprise.

- **Argumenter** une décision financière en adoptant un raisonnement de type CFO ou investisseur.

Programme

La finance comme outil de décision

- Classe Virtuelle 1 — La finance comme outil de décision

• Rôle de la finance dans l’entreprise

• Pourquoi la finance existe : rareté des ressources et arbitrages

• Finance et création de valeur : dépasser la logique du résultat comptable

• Rôle et responsabilités du Directeur Financier (CFO)

• Objectifs parfois contradictoires :

o croissance

o rentabilité

o liquidité

o risque

• Financement par capitaux propres et par dette : premières intuitions

• Rôle des investisseurs et attentes en matière de rendement

• Introduction au risque en finance

Intersession digitale 1 — Rôle de la finance et environnement financier

Séquence 1 — Rôle de la finance et logique économique

• Vidéo 1 — Le rôle de la finance dans l’entreprise

• Vidéo 2 — Le coût de l’argent et le taux d’intérêt

• Vidéo 3 — Les trois responsabilités clés du CFO

Séquence 2 — Financement et investisseurs

• Vidéo 4 — Capitaux propres et dette

• Vidéo 5 — Les différents types d’investisseurs

• Vidéo 6 — Le rôle des marchés financiers

• Vidéo 7 — Le rôle des banques

Séquence 3 — Introduction au risque en finance

• Vidéo 8 — Les risques en finance

• Quiz

Practical work

- Activités pédagogiques

• Discussion guidée : arbitrer entre plusieurs projets concurrents

• Étude de cas simplifiée : entreprise rentable mais en difficulté de trésorerie

• Restitution collective et mise en perspective

Lire et comprendre les états financiers

- Classe Virtuelle 2 — Lire et interpréter les états financiers

• Lecture économique du compte de résultat

• Performance, marges et structure de coûts

• Lecture dynamique du bilan

• Actifs, ressources et structure financière

• Comprendre les mécanismes de trésorerie

• Croissance et consommation de cash

• Introduction au besoin en fonds de roulement

• Lien entre résultat, investissements et flux de trésorerie

Intersession digitale 2 — États financiers et flux de trésorerie

Séquence 1 — Compte de résultat et logique de performance

• Vidéo 1 — Les flux de trésorerie

• Vidéo 2 — Le compte de résultat : logique et structure

• Vidéo 3 — Du résultat aux flux de trésorerie

Séquence 2 — Bilan et structure financière

• Vidéo 4 — Le bilan : logique générale

• Vidéo 5 — Actifs immobilisés et besoin en fonds de roulement

Séquence 3 — Tableau des flux de trésorerie

• Vidéo 6 — Le tableau de flux de trésorerie : logique

• Vidéo 7 — Analyse du tableau de flux de trésorerie

• Quiz

Practical work

- Activités pédagogiques

• Étude de cas : entreprise en croissance et tension de trésorerie

• Analyse collective des leviers de cash

• Discussion guidée : pourquoi le cash est la priorité du CFO

Risque, temps et exigence de rendement

- Classe Virtuelle 3 — Risque, temps et exigence de rendement

• Valeur du temps en finance

• Logique d’actualisation des flux futurs

• Comprendre le risque financier

• Risque spécifique et risque de marché

• Diversification et limites de la réduction du risque

• Logique du rendement exigé par les investisseurs

• Comparer des projets sur une base risque / rendement

Intersession digitale 3 — Outils financiers : temps, risque et rendement

Séquence 1 — Valeur du temps et actualisation

• Vidéo 1 — La valeur temps de l’argent

• Vidéo 2 — L’actualisation

• Vidéo 3 — La valeur actuelle

Séquence 2 — Risque et diversification

• Vidéo 4 — Le risque d’un actif financier

• Vidéo 5 — La diversification

Séquence 3 — Rendement exigé

• Vidéo 6 — Le rendement exigé

• Quiz

Practical work

- Activités pédagogiques

• Arbitrage entre projets à profils de risque différents

• Discussion guidée : pourquoi tous les rendements ne se valent pas

• Synthèse collective : penser comme un investisseur

Création de valeur

- Classe Virtuelle 4 — Création de valeur et validation des acquis

• De la performance à la création de valeur

• Pourquoi la rentabilité ne suffit pas

• Coût du capital : logique et rôle dans la décision

• Création et destruction de valeur

• Lecture financière des décisions stratégiques

• Introduction aux méthodes de valorisation

• Valorisation intrinsèque et méthodes comparables

• Limites et usages de la valorisation

• Synthèse globale du raisonnement financier

Intersession digitale 4 — Validation des apprentissages

• Quiz final de validation des compétences

• Mise en cohérence des concepts clés

Practical work

- Activités pédagogiques

• Étude de cas intégrative : juger une décision d’investissement

• Débat guidé : création de valeur ou illusion de performance

• Validation collective des acquis

Pour qui ?

- Cette formation s'adresse à des **non-financiers ou des personnes en FP&A, contrôle de gestion, comptabilité qui souhaitent découvrir les principaux concepts du Corporate Finance**, notamment :

- contrôleurs de gestion,

- comptables

- credit managers

- responsables opérationnels,

- chefs de projet, cadres dirigeants ou hauts potentiels.

Formateur

Patrick SEASSAU

Directeur de la Pédagogie de First-Finance

Patrick Seassau a passé 15 ans en banque d’investissement à Londres avant d’évoluer, il y a 15 ans, vers la formation et le développement des cadres d’entreprises. Il a conçu et mis en place de nombreux programmes de développement de cadres dirigeants et est fortement impliqué dans la conception de programmes à distance (format MOOC).

Il est praticien certifié MBTI niveaux I et II. Patrick est diplômé de HEC Paris et de Harvard Kennedy School (Boston) où il a étudié le Développement au Leadership (Art and Practice of Leadership Development).

Pédagogie – Évaluation

- Une première appréciation globale sous forme de QCM a lieu en amont de la formation pour estimer les attentes et niveaux des participants.

- La pédagogie de cette formation s'appuie sur une large variété de situations d'apprentissage : cas pratiques, échanges, défis, études de cas, exercices, travaux en sous-groupes.

- Chaque compétence est mesurée par des évaluations formatives (cas pratiques, exercices) tout au long de la formation.

- Une évaluation sommative sous forme de QCM est organisée en fin de parcours pour mesurer les acquis de la formation.

Pré-requis

- Niveau bac+3 ou 3 ans d'expérience

Besoin d'être recontacté(e) ?

+900 clients nous font confiance