Si la complexité envahit les fonctions de toute entreprise, peu de rôles sont plus exigeants que celui de Corporate Banker. Évoluant dans un univers concurrentiel féroce où la réactivité, la créativité et l’excellence opérationnelle le disputent à l’anticipation et la solution de problèmes complexes, le Corporate Banker doit autant maîtriser la relation avec ses clients que savoir activer ses équipes d’experts internes, voire coopérer avec d’autres acteurs externes.

Les Corporate Bankers doivent proposer et expliquer clairement à leurs clients des solutions techniques souvent très complexes. Capables de penser stratégiquement et d’anticiper un besoin, ils doivent raisonner en entrepreneur. Cela ne veut pas dire évidemment qu’ils doivent être experts dans tous les domaines de la banque d’affaires. Disons qu’ils sont en quelque sorte dans la position du médecin généraliste, capable d’identifier un besoin et d’aiguiller ensuite le patient vers des spécialistes.

Il va sans dire que leurs compétences relationnelles sont exceptionnelles : communication et influence sont deux aspects majeurs de leur rôle. S’il est évident que leur capacité à bâtir des relations durables et de confiance avec leurs clients est essentielle, on oublie souvent qu’ils doivent en interne être capables de faire travailler entre elles des équipes diverses dans des conditions où les enjeux et les risques sont élevés. Influencer, résoudre les conflits, convaincre… le quotidien des Corporate Bankers !

Cette longue liste de compétences ne serait pas complète si on omettait les aspects réglementaires. Le Corporate Banker se plie en effet à une déontologie stricte, connait les règles de conformité sur le bout des doigts et connait les implications règlementaires, notamment capitalistiques et en matière de risque, des transactions qu’il génère.

Comment former des Corporate Bankers ?

Comme pour toute formation de talents, les parcours de formation proposés aux Corporate Bankers posent de nombreux défis : comment former des personnes expérimentées et à fort potentiel ? À quelle profondeur technique aller sur les formations produits ? Comment leur permettre de renforcer leurs relations client ? Comment développer leur capacité d’influence ?

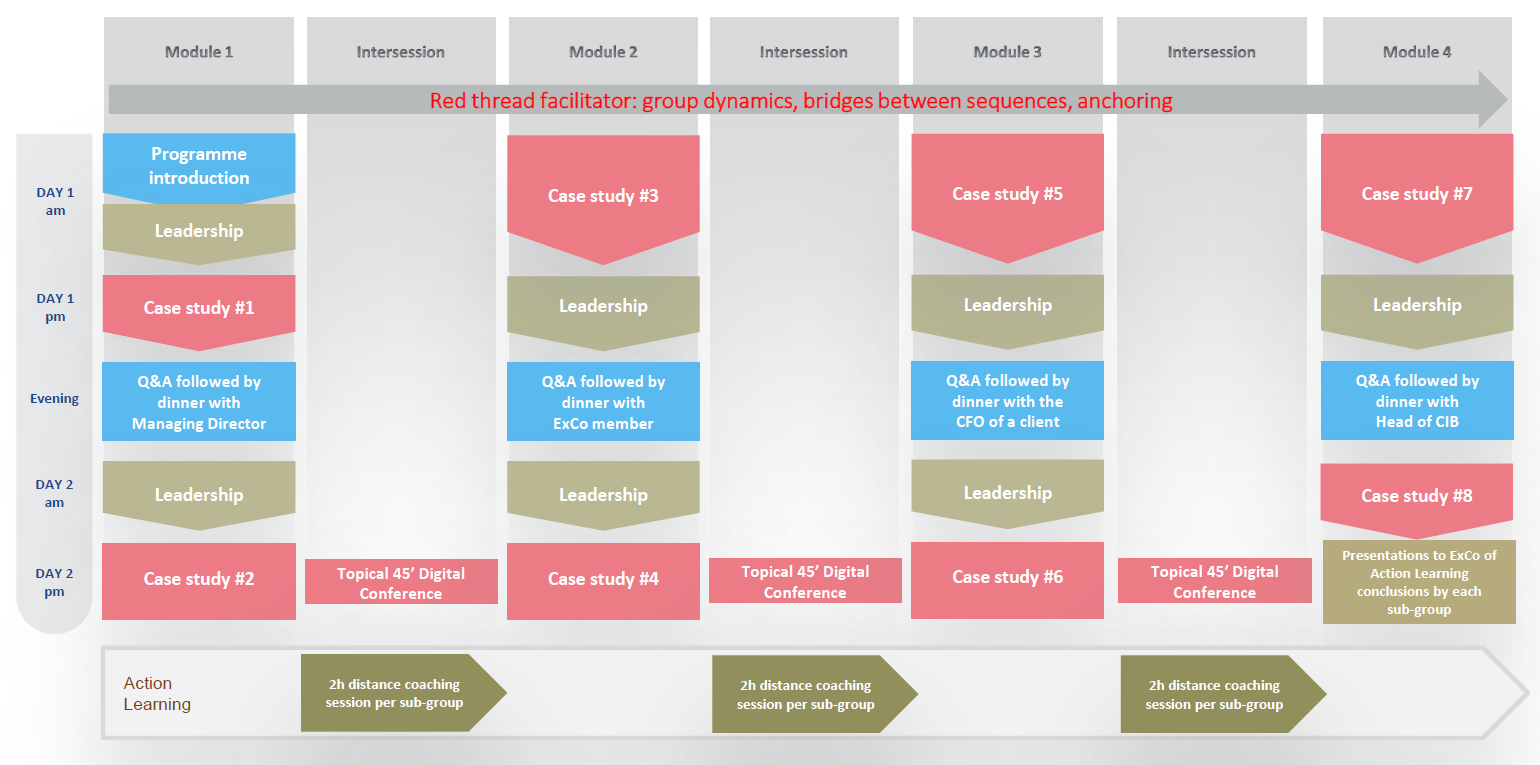

Nous pensons qu’un parcours de haute volée animé par des experts internes sur des études de ‘cas-maisons’ offre de multiples avantages dont nous avons pu mesurer l’efficacité à maintes reprises. Il permet en effet aux Corporate Bankers d’approfondir leur connaissance des métiers de l’institution qui les emploie, de renforcer leur réseau interne, de savoir à quelle porte frapper au besoin. Il donne aux banquiers les clés de compréhension indispensables pour cerner au mieux les besoins de leurs clients. Il met enfin le Corporate Banker en position d’acteur clé et central de toute transaction. Couplé à des séquences sur l’influence et la communication, le parcours est facilité en fil rouge par un professionnel externe s’appuyant sur les interventions multiples d’experts et senior bankers internes. Les liens ainsi créés entre les séquences d’appropriation techniques, les échanges avec de multiples parties prenantes et les séquences de ‘soft-skills’ font du parcours un moment privilégié de partage d’expérience et de prise de hauteur.

Comment monter un tel parcours ?

Tout parcours ambitieux et d’élite bénéficiera de l’engagement d’un sponsor fort : pour les Corporate Bankers, ce sera le patron des activités de coverage par exemple ou le global MD en charge des activités de CIB. De nombreux experts internes étant sollicités pour la co-conception et la présentation de cas-maison, il est nécessaire de s’appuyer sur des prestataires pour la gestion de projet et l’accompagnement pédagogique. Enfin, il faut s’appuyer sur un facilitateur « fil rouge » capable de porter la dynamique du groupe d’apprenants et de lier entre elles les interventions des divers experts. Le « fil rouge » devra avoir une bonne connaissance de l’activité CIB ainsi que des compétences de formation au leadership.

Le schéma ci-dessous montre l’architecture de programmes tels que nous les animons en anglais pour de grands groupes bancaires.

qui pourraient vous intéresser